炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:田轩的田字格

最近一周以来,应对内外压力,一场堪称史诗级、截至目前效果亮眼的经济政策“反击战”已经拉开了序幕。

都说历史不忍细看,但过去一周的精彩确实值得我们回溯和思考。

首先是9月24号,国务院新闻发布会,三大金融监管机构“一把手”罕见同台亮相,“神同步”放出“王炸”政策大礼包,涵盖降准、降息、降存量房贷利率、创设支持股票市场稳定发展的各类工具。

特别是,央行潘功胜行长宣布:通过证券基金保险公司互换便利以及股票回购增持再贷款的操作,新增8000亿资金投资股市。从之前“这些资金不准流入到股市”,到如今的“这些资金只能买股票”,央行直接向股市提供流动性支持,这绝对是历史罕见的,也从一个侧面反映了当前资本市场问题的严重性和紧迫性。

紧接着是9月26日召开的中央政治局会议,以几个“不寻常”将这一轮市场的热情推向高潮:

一是召开的时点不平常。一般来说,一年中的政治局会议,聚焦经济议题的会议是在4月底、7月底和11月底初分三次召开,分别对应部署全年、下半年、下一年的经济工作。特别是11月底的政治局会议,对应的是年底中央经济工作会议的相关部署。如今,原计划11月的会议提前了两个月召开,反映出中央对于当前经济形势紧迫性的判断与重视。(当然,10月的会议也可能不定期涉及经济主题,例如2016年和2018年。即使926会议对应的是10月的不定期会议,召开时间也有所提前)

二是召开背景的不平常。最近多家机构发布预测报告,对于三季度GDP增长的预测集中在4.5%~4.7%这个区间,而今年一季度GDP是5.3%,二季度是4.7%。如果预测准确,那么按照现在的情况,冲刺年度GDP增速5%左右的目标,压力还是非常大的。

三是部署方式的不寻常。首先是篇幅。往届会议纪要,大都约为2500字左右,而这次会议仅有1200字,且删除了大量固定表述,侧面反映了会议召开的紧迫程度。其次,表述非常“坚定果断”,很多表述甚至出现了逆转。

比如:关于当前经济形势的判断,没有了“稳中向好但诸多挑战”这样的常规表述;货币政策不再提“稳健精准”,而是“要降低存款准备金率,实施有力度的降息”;房地产不再是“抓紧构建房地产发展新模式,促进房地产高质量发展”,而是直接“要促进房地产市场止跌回稳”、“要回应群众关切,调整住房限购政策,降低存量房贷利率,抓紧完善土地、财税、金融等政策,推动构建房地产发展新模式”等。

更值得注意的是,会议以“要全面客观冷静看待当前经济形势,正视困难,坚定信心,切实增强做好经济工作的责任感和紧迫感”直面当前问题、表明态度,并且再次强调“三个区分开来”和提出“为担当者担当、为干事者撑腰”,从侧面表达出当前政策已定、大家要撸起袖子加油干的明确态度。

紧接着,9月27日,降息、降准同步落地。这一系列超常规、高密度的政策组合拳操作,对市场的点燃效果是毋庸置疑的。房地产方面效果暂时还没有看到(时间太短),但A股绝对已经燃起来了。9月27日,全市场超5200只个股上涨,逾百股涨停。沪深两市成交额14556亿,较上个交易日放量2893亿,连续3个交易日破万亿。

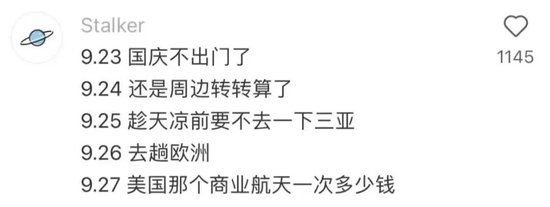

3000点又一次“不再是梦”,投资者们又愿意“做时间的朋友”了,甚至建议“3点收市太早,取消国庆假期”。就连上交所的系统都无法承受这“泼天的富贵”,上演了“买入踩踏”导致宕机这样活久才能见的大戏。

从9月中旬还在讨论“要失去30年”的悲观经济公共叙事,到9月25日的“ABC”口号高振——“All in, buy China”(要知道,一周之前的“ABC”,还是“Anything but China”)。从实际效果来看,最近一系列政策方向的正确性应该是毋庸置疑的。

只不过,“扶摇而上”如何才能真正转变为“鲲鹏万里”?从“南门立木”到“落袋为安”,我们的宏观政策该如何持续保持政策效能?不仅帮助经济从短期困局中平安脱身,更重要的是,不能仅仅是金融的单方面繁荣,而是要助力完成经济的转型、真正实现实体经济的高质量发展。对此,有非常多的关键问题,都值得我们将目光抽离出火热的当下,冷静地来思考、讨论和研究。

对于当前的政策以及形势,我有以下几点思考:

一、政策预期管理:应适时“加大并集中火力”来打破一致预期,特别是在悲观预期蔓延的低谷期。

曾经,经济学主流观点坚信“只有出其不意的货币政策才能奏效”,这就像是在说,只有当你的对手完全猜不到你的下一步棋时,你才能赢。直到20世纪90年代,新凯恩斯学派颠覆了这一点。他们认为,经济就像一场充满不确定性的棋局,而公众的决策就像是在下棋时的前瞻性思考。货币政策的风吹草动,都能影响公众对未来的预期,进而改变他们的生产、投资和消费行为,引发经济的波动。

这意味着,经济主体们不仅会对当前的政策做出反应,还会对未来的政策做出预判。比如对于9月份美联储的降息行为,全球股市和债市早已开始提前布局。预期管理的力量,正在成为宏观经济调控的新宠。预期管理理论提醒我们,政策制定者不仅要关注当前的经济状况,更要关注他们的行为如何塑造公众的预期,因为这些预期,最终将决定经济的走向。

基于此,我们可以看出,最近国家一系列重磅动作,是符合宏观政策预期管理正确逻辑的。这也是近期市场反应高涨的关键原因。回顾过去一周的种种,对于未来宏观政策的导向性指引也有所启示。

近年来,“保持政策定力”“绝不搞大水漫灌”的宏观政策导向,对于我国在全球经济下行周期克服外界阻力、保持一定水平的增长起到了关键作用。但客观上看,某些部门对于这一宏观政策导向存在一定程度的“矫枉过正”,因为担心刺激过度而不敢使用政策工具,表现在政策面就是:一些刺激政策在用类似“挤牙膏”的方式在不断进行试错,或者干脆“等等看”。同时,近几年还有一点特别奇怪的现象:经济调控政策出台往往是紧缩政策雷厉风行,宽松政策则犹犹豫豫。这种政策的“不对称性”加剧了市场悲观预期的放大。

因为过度担心“安全”而“萎缩不前”,以及紧缩与宽松政策之间的“不对称性”,导致的直接后果就是:要不就是利好政策错过了政策效果的最好时机,要不就是一个接一个的小利好很快被市场消化,不仅没有能够在力度和程度上达到扭转预期的效果,反倒是刺激政策的效力被大大抵消、浪费了政策工具。

总结起来,我们的政策行动应该尽可能跑在市场预期的前面,等市场已经形成悲观预期时再做出反应,往往会事倍功半。对此,我们的建议是:在非常时期,非常政策的出台应该更“大胆”一点,在政策预期管理方面要有一定程度的“超预期”“突然袭击”“先发制人”。

二、A股还能涨多久?还是得看“身体”。

在4根阳线“不仅改变信仰,而且让人后悔”之后,投资者和市场的心理关口现在来到了一个非常微妙的节点:对于行情,既怕它再来,更怕它再也不来。

政策利好释放带来的投资者信心恢复是毋庸置疑的,但这种情绪高涨能持续多久?A股的基本生态是否经受得住“刺激”的考验?

从中长期看,我们还是得“不忘初心”——不能因为一时繁荣忘记了A股仍然存在的结构性、机制性问题,包括上市公司质量、交易制度完备性、法治建设等等。具体的建议我也在不同场合与大家交流过很多次,感兴趣的朋友也可以翻看公众号之前的一些文章。

此外,对于这次央行的8000亿“大礼包”——创设证券、基金、保险公司互换便利以及股票回购增持再贷款,我们也应该保持理性思考:

首先,央行的这个互换便利不能看作是变相的平准基金。因为平准基金指政府或相关机构为了稳定市场而成立的基金,主要是通过买卖证券来平抑市场波动,起到直接的市场稳定器的作用。人民银行的互换便利这一工具主要是为了提高金融机构的流动性,间接对资本市场产生积极作用。首期互换便利操作规模5000亿元,体现了人民银行支持市场流动性的决心与勇气,将提振市场信心,促进市场交易,提升市场流动性。而“未来可以再来5000亿,或者第三个5000亿元”表明若效果良好,这一互换便利工具将可能成为常态化市场机制,助力资本市场持续健康稳定发展。

其次,对于股票回购和增持再贷款机制,还是要全面理解。创设股票回购、增持再贷款机制,是银行支持资本市场发展的一次业务创新,可以促进股票增持、回购,提升资本市场流动性,助力上市公司发展。但对于银行来说,这个操作的利弊也很明显。

一方面,可以通过向上市公司和主要股东提供资金支持,扩大银行贷款业务,增加利息收入;另一方面,银行可能面临因上市公司经营状况、财务状况不稳定无法还款带来的信用风险,因股票市场波动可能导致担保价值下降的市场风险,以及因业务模式不成熟、合规内控机制不健全带来的合规风险及操作风险。

因此,在进行具体业务操作过程中,首先需要对上市公司及股东状况进行严格审查,评估其信用状况、还款能力,并注意避免业务集中于某单一借款人和单一行业领域;其次,应综合客户信用状况、风险评估状况,设置合理定价,有必要的,设置约束性条款,加强还款保障;最后,通过定期进行贷后评估、加强合规能力建设,完善业务操作程序、设置风险预案等方式加强全过程风险管理。

最后,还是想再说一遍那句熟悉的话:

提振信心,短期靠“软硬”支持,

长期还是得依靠改革。

“好了伤疤,别忘了疼”,

尤其是在伤疤是否痊愈还值得商榷的当下。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号