记者|赵阳戈

从深交所主板撤回IPO申请不足一年,鼎佳精密(874397.NQ)转头便寻求北交所上市。从公开披露看,鼎佳精密一些问题是注定绕不开,一个是其业绩处于逐年下滑中,另一个是其产能利用率同样逐年下滑的同时,却打算募投扩产。公司会如何回应,自然也将受到市场关注。

报告期净利润逐年下滑

鼎佳精密于2023年3月1日获得深市主板受理,同月进入问询环节,但半年过去公司第一轮问询都没回复,2023年9月份公司申请了撤回,IPO终止。

1年后,2024年3月1日,鼎佳精密又在全国股转系统挂牌公开转让,目前所处层级为创新层,挂牌期间不存在受到处罚的情形,主办券商平安证券。

2024年6月28日,鼎佳精密获得北交所受理,保荐机构正是平安证券,7月26日出现更新,公司收到了来自北交所的审核问询函。

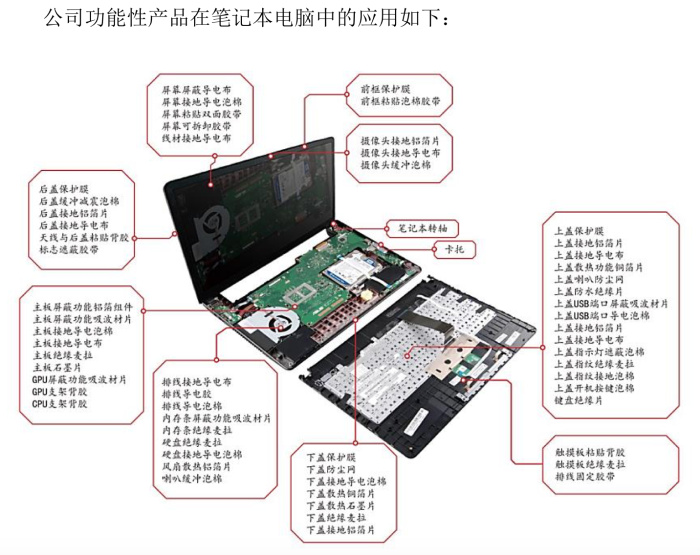

据悉,鼎佳精密主营消费电子功能性产品及防护性产品,产品可应用于笔记本电脑、平板电脑、智能手机、一体电脑、服务器、显示器、AR/VR、智能游戏机等消费电子产品。功能性产品主要应用在消费电子产品内部,起到电磁屏蔽、粘贴、缓冲、防尘透气等作用;防护性产品可对在生产或储运过程中的消费电子产品或组件起到包装、抗压、缓冲、稳固等作用。与此同时,公司也对新应用领域进行开拓,相关产品已应用于动力电池、新能源热管理系统等汽车领域。

鼎佳精密的直接客户包括仁宝电脑、台达电子、巨腾国际、神基股份、立讯精密、康舒科技、和硕科技、华勤技术、可成科技、京东方等制造服务商和组件生产商,产品最终应用于戴尔、惠普、联想、华硕、索尼、技嘉、宏基等知名消费电子品牌。

不过需要注意的是,鼎佳精密的财务数据有波动,净利润甚至呈现逐年下滑。

2021年至2023年,鼎佳精密的营业收入分别为3.92亿元、3.29亿元、3.67亿元;净利润则分别为7663.51万元、5357.09万元、5194.88万元;其经营活动产生的现金流量净额分别为8589.78万元、8383.83万元、3241.59万元;毛利率分别为37.01%、32.39%、33.05%;2023年研发投入占营业收入比例为5.46%。

2024年一季度,鼎佳精密营业收入8318.6万元,同比也是下滑了1.84%,不过净利润1232.17万元,又同比增长了49.54%。

前五客户销售金额占比5成

从上看出,2022年鼎佳精密的收入和净利润下降明显,而这与大客户依赖有关。

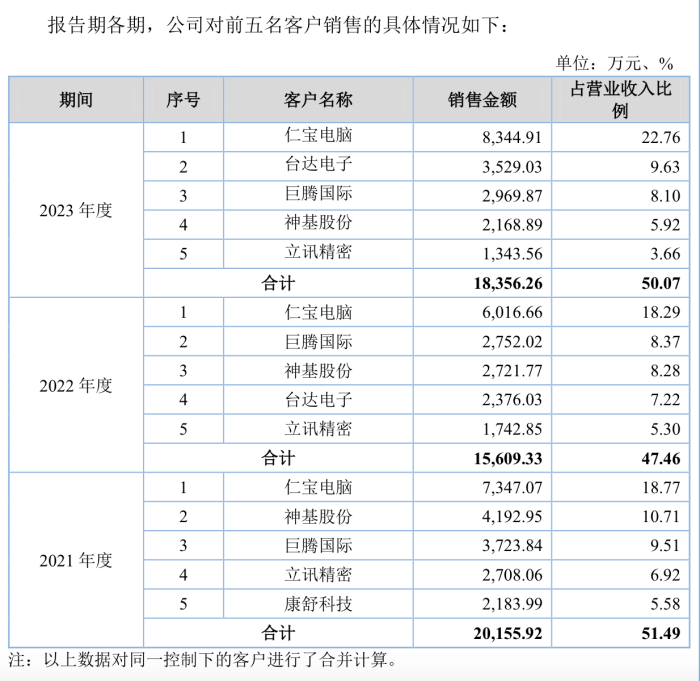

说明书显示,受下游品牌集中度较高、客户对供应链集中管理等因素的影响,产业链呈现集中化的特征。按同一集团控制下的客户合并计算,2021年度、2022年度和2023年度,鼎佳精密前五大客户的合计销售收入分别为20155.92万元、15609.33万元和18356.26万元,占营业收入的比重分别为51.49%、47.46%和50.07%,客户集中度较高。

其中,报告期连续三年的第一大客户为仁宝电脑,其2022年的销售金额为6016.66万元,较2021年的7347.07万元有明显下降;客户巨腾国际、神基股份等2022年的销售金额也明显低于2021年。显然,在2022年主要客户的需求量减少,影响到了鼎佳精密。

鼎佳精密称,未来,若现有主要制造服务商和组件生产商采购需求出现变化,或者增加对其他同类供应商的采购,或者主要制造服务商和组件生产商在市场竞争中经营情况和资信状况发生重大不利变化,则主要客户对公司的采购金额可能大幅下降,从而对公司的生产销售和业绩带来不利影响。

此外,公司的毛利率2022年也出现滑坡。鼎佳精密解释,自2021年以来,笔记本电脑为代表的消费电子行业市场增速有所放缓,市场同类竞争日益激烈。公司主要终端品牌客户持续加强成本管理,进而影响上游供应商盈利能力。

另一方面,由于鼎佳精密有4成业务是外销,这也导致汇率的变动也将对公司的业绩产生影响。据悉,公司外销结算货币为美元,美元兑人民币汇率波动将对公司外销收入和经营业绩带来一定程度的影响。

而近期,由于受到美国降息预期的影响,美元兑人民币汇率也确实出现了明显的波动。

就此,北交所也要求公司分析说明是否存在业绩大幅下滑的风险;说明与主要客户合作是否稳定可持续等等。

另有数据显示,2021年末、2022年末和2023年末,鼎佳精密应收账款账面余额分别为21704.90万元、14756.22万元和19893.89万元,占当期营业收入的比例分别为55.44%、44.86%和54.26%。

产能利用率下滑募投扩产合适?

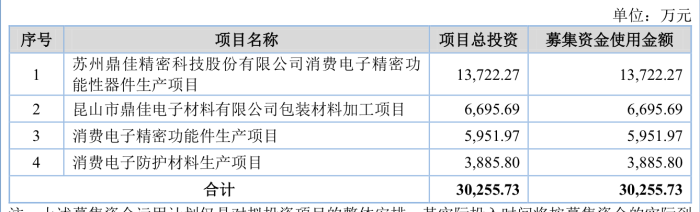

此次,鼎佳精密计划募资3.03亿元,其中“苏州鼎佳精密科技股份有限公司消费电子精密功能性器件生产项目”投入1.37亿元,“昆山市鼎佳电子材料有限公司包装材料加工项目”投入6695.69万元,“消费电子精密功能件生产项目”投入5951.97万元,“消费电子防护材料生产项目”投入3885.8万元。

上述项目全是扩产的项目。根据介绍,“苏州鼎佳精密科技股份有限公司消费电子精密功能性器件生产项目”建设期2年,达产后预计新增消费电子功能性器件生产规模约15亿件/年。项目达产后预计可实现营业收入33634.13万元,税后投资内部收益率为24.91%,税后静态投资回收期为6.10年(含建设期2年)。

“昆山市鼎佳电子材料有限公司包装材料加工项目”也是建设期2年,预计新增消费电子防护性产品生产规模约1.5亿件/年,达产后预计可实现营业收入22790万元,税后投资内部收益率为20.69%,税后静态投资回收期为6.97年(含建设期2年)。

“消费电子精密功能件生产项目”建设期2年,预计新增消费电子功能性器件生产规模约7.5亿件/年。达产后预计可实现营业收入13990.64万元,税后投资内部收益率为25.06%,税后静态投资回收期为6.20年(含建设期2年)。

“消费电子防护材料生产项目”达产后预计新增消费电子防护性产品生产规模约7500万件/年,预计可实现营业收入11395.00万元,税后投资内部收益率为17.47%,税后静态投资回收期为7.33年(含建设期2年)。

不过界面新闻注意到,鼎佳精密无论是功能性产品还是防护性产品,报告期内的产能利用率都在走跌。其功能性产品2021年至2023年的产能利用率分别为97.27%、92.9%、77.48%;防护性产品2021年至2023年的产能利用率分别为96.49%、92.05%、76.36%。

如此背景下,鼎佳精密扩产是否合适,也成了监管层问询的重点。

北交所要求公司说明结合前述情况、行业发展及竞争状况、公司主要经营区域、产品下游行业及主要客户情况、市场地位及竞争优势、市场需求变化、在手订单及新客户拓展情况、技术及人员储备情况,量化分析并说明本次募投项目大比例扩产的必要性、合理性以及产能消化的可行性,等等。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号